Déconnexion intégrée de la comptabilité et de la fiscalité : de la théorie à la pratique.

Déconnexion intégrée de la comptabilité à la fiscalité : de la théorie à la pratique

L’huissier de justice est obligé de tenir une comptabilité d’engagement selon les dispositions du règlement ANC n° 2014-03 relatif au plan comptable général, tout en continuant à relever du régime fiscal des bénéfices non commerciaux (BNC), constitués, sauf option contraire, de l’excédent des recettes sur les dépenses. Cette situation crée mécaniquement des décalages entre montants comptabilisés et montants à déclarer qui entraînent autant de retraitements à caractère fiscal.

C’est notamment pourquoi la réglementation a contraint les éditeurs de logiciels destinés aux huissiers de justice à proposer une fonctionnalité de passage de la comptabilité d’engagement à la déclaration contrôlée des BNC en encaissements-décaissements, exécutable de façon totalement automatique, sans qu’il n’y ait la moindre incidence sur la comptabilité d’engagement, en fournissant la traçabilité complète des opérations informatiques.

Par cette obligation, l’Etat français venait d’inscrire dans le marbre la déconnexion intégrée de la comptabilité et de la fiscalité.

La réglementation comptable et celle des logiciels

Réglementation comptable

Depuis le 1er janvier 2011, l’huissier de justice doit établir, à la clôture de l’exercice, des comptes annuels simplifiés dans les conditions prévues à l’article L. 123-16 du Code de commerce, et ce quels que soient la forme juridique de son office, le total du bilan, le montant annuel des produits et services liés à l’activité courante ou le nombre de salariés (1). Il applique à cette fin les dispositions du règlement ANC n° 2014-03 relatif au plan comptable général (2), sous réserve de l’utilisation d’une quarantaine de comptes spécifiques.

Cette nouvelle réglementation comptable s’appliquait déjà de fait à l’office soumis à l’impôt sur les sociétés ou, plus rarement, à l’huissier de justice qui, relevant de la catégorie des BNC, avait opté pour que son bénéfice imposable soit déterminé par l’excédent des créances acquises sur les dépenses engagées au cours de l’année d’imposition (3). En revanche, elle a modifié radicalement l’organisation comptable de l’huissier de justice exerçant sous la forme d’une entreprise individuelle ou sous la forme d’une société civile professionnelle.

Néanmoins, ces changements comptables sont demeurés sans effet sur la fiscalité du professionnel dont la base de l’impôt sur le revenu est constituée par l’excédent des recettes totales sur les dépenses nécessitées par l’exercice de sa profession (4).

Dans ce dernier cas, le plus fréquent, il y a donc lieu d’opérer de multiples retraitements pour passer d’une comptabilité d’engagement à une déclaration BNC. Le principe en est simple et connu (nous le rencontrons notamment dans la profession notariale), même si la mise en oeuvre peut en être fastidieuse et source d’erreurs.

Produits comptabilisés en N | Charges comptabilisées en N |

Recettes fiscales N | Dépenses fiscales N |

En réalité, la complexification des retraitements provient surtout des nouvelles dispositions réglementaires imposées aux logiciels comptables des huissiers de justice.

Réglementation des logiciels

Un arrêté du 31 mai 2011 (5) soumet les éditeurs de logiciels de comptabilité à de nombreuses contraintes, qui tiennent pour la plupart à la conformité fiscale et aux contrôles professionnels des offices ministériels : paramétrages, traçabilité, exhaustivité, éditions, clôtures mensuelles et annuelle, sauvegarde, archivage, contrôles… Cet arrêté apporte également des précisions sur “la déclaration BNC (6)“.

Le logiciel doit ainsi assurer le passage de la comptabilité d’engagement à la déclaration des bénéfices non commerciaux (BNC) en encaissements-décaissements, en fournissant la traçabilité complète des opérations informatiques le réalisant.

Les supports de cette traçabilité doivent présenter en en-tête les mêmes mentions obligatoires que les états comptables de l’office ainsi que la date du retraitement et doivent respecter les principes comptables élémentaires dans leur présentation.

Cette fonctionnalité peut être réalisée par une procédure spécifique au moyen d’un lettrage des écritures ou de comptes de passage dédiés à la comptabilisation des flux financiers.

Quelle que soit la procédure, elle doit interdire l’intervention d’un opérateur de saisie sur les données retraitées ; elle doit être sans aucune incidence sur la comptabilité d’engagement. La procédure de passage de la comptabilité d’engagement à une situation en encaissements-décaissements doit être possible à tout moment.

Ces dispositions présentent plusieurs difficultés pratiques :

- assurer la traçabilité complète exige de comptabiliser des écritures fiscales, de surcroît liées aux écritures purement comptables, afin de pouvoir remonter jusqu’à l’écriture initiale et donc à la pièce justificative. La traçabilité est imparfaite si les retraitements sortent du système comptable d’autant plus que les supports de traçabilité doivent respecter les principes comptables élémentaires dans leur présentation ;

- toute intervention d’un opérateur de saisie est proscrite sur les données retraitées, ce qui est en théorie possible, mais dans la pratique totalement illusoire ;

- les retraitements fiscaux ne doivent pas polluer la comptabilité d’engagement, ce qui sous-tend qu’ils ne peuvent pas, a priori, être comptabilisés dans des comptes des classes 1 à 7.

(1) Art. 3 de l’arrêté du 11 mai 2007 relatif au plan comptable applicable

par les huissiers de justice.

(2) Art. 5 du même arrêté.

(3) Art. 93 A du Code général des impôts (CGI).

(4) Art. 93 du CGI.

(5) Arrêté du 31 mai 2011 relatif à l’attestation de conformité des logiciels de comptabilité des offices d’huissiers de justice par un commissaire aux comptes.

(6) Paragraphe 8 de l’annexe de l’arrêté du 31 mai 2011.

La solution retenue : la comptabilité d'engagement

Toutes ces approches étant rejetées pour des raisons techniques et/ou pratiques, nous nous sommes inspirés, pour élaborer notre solution, des travaux de recherche de Laurent Didelot et d’Odile Barbe largement publiés dans la RFC (7).

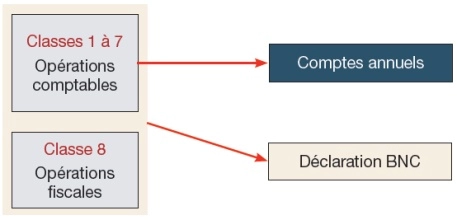

Les comptes annuels simplifiés exigés de l’huissier de justice (8) sont obtenus à partir des opérations comptabilisées dans les comptes des classes 1 à 7 et les comptes fiscaux nécessaires à l’établissement de la déclaration fiscale BNC n° 2035 à partir des comptes des classes 1 à 8.

Les écritures liées aux retraitements fiscaux sont enregistrées, une fois l’établissement des comptes annuels achevé, dans des journaux fiscaux au moyen de comptes de la classe 8 (9).

En fait, chaque compte des classes 1 à 7 utilisé par l’office dispose d’un compte associé de la classe 8 (voir exemple dans le tableau ci-dessous).

Compte Classes 1 à 7 | Libellé | Compte associé Classe 8 |

401000 | Fournisseurs | 8401000 |

421000 | Rémunérations dues | 8421000 |

606400 | Fournitures administratives | 8606400 |

706100 | Frais d’actes | 8706100 |

La loi impose à l'huissier de justice de tenir une comptabilité d'engagement alors que son résultat imposable est basé, dans la plupart des cas, sur la trésorerie nette dégagée par l'exploitation de son étude. Pour passer d'une comptabilité d'engagement à une comptabilité de trésorerie, le logiciel spécifique dédié à cette profession utilise les comptes de la classe 8, que le plan comptable général avait réservé à un autre usage.

Les gardiens du dogme pourront s’émouvoir d’une telle atteinte à l’orthodoxie comptable, car selon l’article 934-3 du plan comptable général 2014 (PCG), la classe 8 doit être utilisée pour satisfaire à des exigences d’information relatives aux documents de synthèse, et non à constater des décalages de base imposable (10) (11).

Pour autant, l’article 948-80 du PCG stipule que les comptes d’engagements enregistrent des droits et obligations susceptibles de modifier le montant et la consistance du patrimoine de l’entité et que les effets des droits et obligations sur le montant ou la consistance du patrimoine sont subordonnés à la réalisation de conditions d’opérations ultérieures. Or, dans le cas de professionnels imposés dans la catégorie des BNC, les créances constatées en fin d’année ne deviennent imposables qu’à compter de leur encaissement et les dettes déductibles qu’à compter de leur paiement, c’est-à-dire des opérations obligatoirement postérieures à la clôture de l’exercice. Ce décalage de base imposable génère mécaniquement un décalage de l’impôt dû à titre personnel par l’huissier de justice, qui modifiera à terme le montant et la consistance du patrimoine de l’entité. En effet, c’est un constat général, l’huissier de justice ou l’associé d’un office ne prélève sur la trésorerie de l’office le montant de son impôt sur le revenu qu’au moment de son paiement. Même s’il ne s’agit pas ici de comptabiliser l’impôt sur le revenu, mais seulement le décalage de bases (l’IR étant un impôt personnel), il convient de préciser qu’aucun texte n’interdit de comptabiliser les impôts différés dans les comptes individuels des entreprises relevant de l’impôt sur les sociétés à l’aide de la classe 8, quand bien même la doctrine ne les considère pas (à tort) comme des engagements hors bilan.

Les retraitements fiscaux sont réalisés en solde et non en flux. En revanche, ils ne sont pas globaux (12), chacune des opérations composant un solde fait l’objet d’un retraitement individualisé.

Pour automatiser cette action, le logiciel s’aide des lettrages, ou plus exactement des opérations non lettrées, seules celles-ci étant retraitées.

Comptes liés aux dossiers

L'huissier de justice utilise des comptes spécifiques pour traiter les opérations concernant le fonctionnement des dossiers confiés par les mandants à l'office, qu'il s'agisse d'encaissements, de décaissements, de facturation, de perception de produits acquis par l'office ou d'opérations liées aux débours. Sont ainsi visés les comptes : clients, taxes dues au Trésor Public, fournisseurs liés aux dossiers, débours, trésorerie et produits.

(7) RFC 408, p. 30 – RFC 413, p. 27 – RFC 453, p. 34 – RFC 454, p. 43 – RFC 460, p. 45.

(8) Voir supra, note 1.

(9) Ces journaux fiscaux ne peuvent accepter que des comptes de la classe 8, ce qui évite la confusion entre les OD comptables et les OD fiscales.

(10) L’ouvrage “Plan Comptable Général“ élaboré par le Conseil National de la Comptabilité en 1982 précisait que « la classe 8 est utilisée par l’entreprise pour satisfaire à certaines obligations d’information notamment pour l’établissement de l’annexe ».

(11) Dans les faits, les entreprises préfèrent suivre leurs engagements hors bilan sur des registres extra-comptables plutôt que d’utiliser les comptes de la classe 8.

(12) Exception faite des comptes liés aux dossiers, pour lesquels une écriture globale est constatée à partir d’un état spécifique appelé “liste des impayés“.

Retraitements fiscaux

Les retraitements fiscaux en fin d’année

Les retraitements fiscaux de fin d’année neutralisent, sur le plan fiscal, les produits non encaissés (donc non imposables) et les dettes non décaissées (donc non déductibles) à la clôture de l’exercice (13).

Les retraitements fiscaux des opérations relatives aux dossiers clients sont totalement automatisés et enregistrés dans un journal fiscal dédié. Ils ne sont pas susceptibles de modification par un opérateur. Le journal et les comptes concernés par ce retraitement ne sont pas accessibles en saisie comptable.

8706100 – Frais d’actes | 100 |

|

8445710 – TVA collectée | 19 |

|

8447100 – Taxes forfaitaires | 6 |

|

8709900 – Débours (14) | 50 |

|

8411xxx – Dossier X |

| 175 |

Créance au 31/12/N Dossier X |

|

|

840112y – Fournisseur Y lié aux dossiers | 12 |

|

8709900 – Débours 14 |

| 12 |

Dette au 31/12/N Fournisseur Y |

|

|

Des retraitements fiscaux concernent également d’autres créances (notamment les produits à recevoir), mais surtout les dettes d’exploitation (fournisseurs, dettes sociales, charges à payer…). Ils visent également les éventuelles provisions et dépréciations.

Le logiciel propose une automatisation des retraitements de ces comptes, à partir d’un lettrage desdits comptes (15), qu’il enregistre provisoirement dans un brouillard. Lorsque ces opérations sont validées par le réviseur après avoir été éventuellement rectifiées, le logiciel transforme le brouillard en journal fiscal.

8401zzz – Fournisseur Z | 595 |

|

8456610 – TVA déductible |

| 95 |

8622600 – Honoraires |

| 500 |

Dette au 31/12/N Fournisseur Z |

|

|

8421000 – Rémunérations dues | 1 000 |

|

8641100 - Salaires |

| 1 000 |

Salaires à payer au 31/12/N |

|

|

8151100 – Provision pour litige | 5 000 |

|

8687500 – Dotation aux provisions exceptionnelles |

| 5 000 |

Litige social salarié B au 31/12/N |

|

|

Ce journal fiscal, dédié aux opérations qui ne concernent pas les dossiers clients, n’est pas bloqué en saisie comptable. Des écritures peuvent être annulées par contrepassation, de nouvelles opérations diverses fiscales peuvent aussi être comptabilisées (reconstitution des salaires nets pour se conformer à la déclaration de résultats n° 2035, comptabilisation d’un nouveau retraitement à la suite de la constatation d’une nouvelle régularisation dans les comptes annuels…).

Les retraitements fiscaux en début d’année

Les retraitements fiscaux de début d’année réintroduisent, sur le plan fiscal, les produits non encaissés et les dettes non décaissées qui avaient été neutralisés à la clôture de l’exercice précédent. Cela revient donc tout simplement à extourner les écritures de retraitements fiscaux constatées à la fin de l’exercice précédent, ce que le logiciel réalise automatiquement sans intervention humaine, sauf en ce qui concerne les provisions et les dépréciations.

Ce n’est pas le maintien éventuel sur plusieurs exercices d’une provision ou d’une dépréciation qui justifie ce traitement spécifique, car nous aurions dû adopter la même solution pour les créances dont l’encaissement peut s’étaler sur plusieurs années. C’est parce que l’extourne de la provision ou de la dépréciation devra être constatée par le débit d’un compte 87xxxxx afin de neutraliser fiscalement la reprise de provision ou de dépréciation. Si nous reprenons l’exemple du salarié B, nous comptabiliserons dans les comptes annuels l’écriture comptable suivante en cas de dénouement du risque :

151100 – Provision pour litige | 5 000 |

|

787500 – Dotation aux provisions exceptionnelles |

| 5 000 |

Litige social salarié B – risque dénoué |

|

|

Et sur le plan fiscal, nous constaterons l’écriture suivante :

8787500 – Dotation aux provisions exceptionnelles | 5 000 |

|

8151100 – Provision pour litige |

| 5 000 |

Litige social salarié B – risque dénoué |

|

|

Mais avant de comptabiliser ces extournes fiscales de début d’année, qu’elles soient automatiques ou manuelles, il faut avoir réalisé les opérations de clôture de l’exercice précédent et les opérations de réouverture du nouvel exercice. A défaut, le contenu des comptes de la classe 8 deviendrait rapidement illisible et serait inutilisable.

(13) Ces retraitements ne visent pas les déductions et réintégrations diverses mentionnées sur la déclaration 2035-B.

(14) Selon la jurisprudence du Conseil d’Etat rendue dans une affaire concernant un notaire (CE 14-5-1980 n° 18858 et n° 18660), les débours engagés par un office non encore remboursés par le client constituent une charge déductible du résultat fiscal de l’année de paiement desdits débours. Le passage à la comptabilité d’engagement ne remet pas en cause cette jurisprudence, puisque l’article 93-1 du Code général des impôts, qui la fonde, n’a fait l’objet d’aucune modification. En pratique, il convient d’ajouter aux produits de l’exercice N, les débours imputés aux dossiers mais non encore payés par les clients au premier jour de l’exercice et de retrancher aux produits de l’exercice N, les débours imputés aux dossiers mais non encore payés au dernier jour de l’exercice. Une approche symétrique doit être réservée aux débours imputés aux dossiers, mais non encore payés aux fournisseurs.

(15) Pour faciliter l’automatisation des retraitements fiscaux, la technique du lettrage a été étendue à d’autres comptes que les habituels comptes de tiers auxquels elle est en principe destinée.

Opérations de clôture et de réouverture

Lors des opérations de clôture annuelle, les comptes 86xxxxx à 879xxxx subissent un traitement symétrique aux comptes des classes 6 et 7.

86xxxxx - …. | X | X |

87xxxxx - …. | X | X |

81200000 – Résultat de l’exercice | X | X |

Clôture de l’exercice N |

|

|

Lors de la réouverture d’un exercice, il est créé un journal des à nouveaux fiscaux qui reprend les soldes des comptes 81xxxxx à 859xxxx existant à la clôture de l’exercice précédent.

81xxxxx - …. | X | X |

82xxxxx - … | X | X |

83xxxxx - …. | X | X |

84xxxxx - …. | X | X |

85xxxxx - ….. | X | X |

81200000 – Résultat de l’exercice | X | X |

A nouveaux fiscaux de l’exercice N+1 |

|

|

Le solde du compte “8120000 – résultat de l’exercice“ tel qu’il existe à l’issue de la comptabilisation des à nouveaux fiscaux correspond au décalage de base imposable. Il constitue à cet effet un indicateur de gestion intéressant, permettant à l’huissier de justice d’apprécier la quote-part de ses résultats comptables successifs non encore fiscalisée et d’adapter, le cas échéant, ses prélèvements sur le montant des résultats fiscalisés.

Lors de la première utilisation des comptes de la classe 8, les à nouveaux fiscaux ne résultent pas d’un traitement automatique.

Il convient de les reconstituer manuellement.

Présentation des états fiscaux

Le grand-livre fiscal distingue clairement les opérations comptables et les opérations de retraitements à caractère fiscal.

Compte 408100 - 8408100 - Fournisseurs, factures non parvenues

Date | Journal | Libellé | Débit | Crédit |

1/1/13 | AN | Reprise à nouveaux |

| 1 500 |

1/1/13 | OD | Extourne FNP 2012 | 1 500 |

|

31/12/13 | OD | FNP au 31/12/13 - honoraire |

| 1 700 |

|

| Solde compte 40810 |

| 1 700 |

1/1/13 | AF | Reprise à nouveaux fiscaux | 1 500 |

|

1/1/13 | RF | Extourne retraitements fiscaux 2012 |

| 1 500 |

31/12/13 | RF | Retraitements fiscaux 2013 FNP | 1 700 |

|

|

| Solde compte 8408100 | 1 700 |

|

|

| Solde fiscal |

| 0 |

La balance fiscale adopte une distinction similaire :

N° compte |

Libellé compte | Comptes 1 à 7 | Comptes 8 | Balance fiscale | |||

Débit | Crédit | Débit | Crédit | Débit | Crédit | ||

A partir de cette balance fiscale (et plus spécifiquement les comptes 6, 7, 86 et 87), il est possible de remplir intégralement la déclaration 2035-A, ainsi que les lignes relatives aux frais d’établissement et aux dotations aux amortissements de la déclaration 2035-B.

Conclusion

La comptabilisation des décalages de base imposable dans des comptes de la classe 8 a été rendue nécessaire afin de palier les différentes contraintes imposées par la législation fiscale et la réglementation visant les logiciels utilisés par les huissiers (16).

Elle nous est apparue comme la solution offrant le meilleur compromis. Elle a également pu être retenue car les moyens de justifications d’une déduction de charges en matière de BNC sont plus souples qu’en matière de BIC ou d’IS. Pour ces deux dernières catégories fiscales, une charge n’est déductible, entre autres, que si elle est comptabilisée selon les prescriptions du PCG, c’est-à-dire dans un compte des classes 6 ou 7. L’article 99 du CGI limite l’obligation à la tenue d’un livre journal sans référence au PCG.

Ces développements pratiques illustrent la faisabilité de l’extension de ce concept aux entreprises soumises à l’IS (sous réserve toutefois d’une modification des lois comptable et fiscale) et plus spécialement à celles qui souhaiteraient adopter les IFRS pour leurs comptes sociaux. La finalité est peut-être différente, les opérations plus complexes, mais la démarche est identique.

(16) Cette méthode a été validée par le commissaire aux comptes désigné pour agréer l’un de nos logiciels dédiés à l’activité des huissiers de justice, puisque ce logiciel a été officiellement homologué et déclaré conforme aux dispositions de l’arrêté du 31 mai 2011 (voir supra, note 5).

Cet article a été publié dans la Revue Française de Comptabilité n° 465.